Vymáhání dluhů soudně nebo exekučně

- Uložil(a): Mgr. Lukáš Mohyla (právník)

- Kategorie: Vymáhání dluhů soudně, exekučně

Autor textu: Mgr. Lukáš Mohyla

Aktualizace 2015: Mgr. Veronika Robotková

Dluhy a jejich vymáhání

OSNOVA TEXTU

- Trocha moudrosti o dluzích

- 3 nejčastější příčiny zadlužení

- Bankovní a nebankovní půjčky

- Registry dlužníků, neplatičů

- Na co si dát ve smlouvě o půjčce pozor

- Jak vymáhat dluh - možnosti

Trocha moudrosti o dluzích

Trocha moudrosti o dluzích

Na úvod svého textu o půjčkách a jejich splácení si dovolím vypůjčit několik myšlenek našich předků, které by měly posloužit jako jeho prolog i epilog:

- Dlužník vesele béře, ale smutně vrací. polské přísloví

- Dluh, zlý druh. srbské přísloví

- Dluh dělá člověka otrokem. Arthur Wellington

Cílem tohoto článku je, ve smyslu výše citovaných myšlenek, varovat před příliš veselým braním a upozornit na nutnost smutného vrácení a rada, na co si dát při zadlužení pozor, aby byl náš druh co nejméně zlý a nestali jsme se jeho otroky.

3 nejčastější příčiny zadlužení

Na otázku, jaké jsou příčiny zadlužení, není jednoznačná odpověď, neboť zadlužit se jde nejen půjčkami, což se stává asi nejčastěji, ale například též zničením cizí věci, kterou jste povinní zaplatit.

Níže napsaný text pojednává o půjčkách. Půjčit si lze prakticky na vše. I přesto je možné rozdělit dlužníky do několika základních kategorií.

- První (a asi nejpočetnější) skupinu dlužníků představují ti, kteří svůj dluh spojují s nákupem určitého zboží či služeb. Tyto tzv. spotřebitelské dluhy zažívají v současné době skutečný boom, neboť konzumní způsob života s sebou přináší možnost půjčit si na vše od běžné domácí elektroniky, přes osobní automobil po rodinnou dovolenou.

- Druhá skupina dlužníků spojuje své dluhy se situacemi, které hrají v životě člověka svým způsobem zlomovou roli. V této souvislosti se jedná zejména o hypotéky či jiné typy půjček na bydlení.

- Třetí a bohužel stále rostoucí skupinu dlužníků představují lidé, kteří se snaží novou půjčkou záplatovat stávající zadlužení a svou finanční situaci tak řeší heslem „vyrazit klín klínem“.

Bankovní a nebankovní půjčky

Tou nejzákladnější kategorizací půjček je samozřejmě dělení podle věřitele, tedy subjektu, který půjčku poskytuje:

Bankovní půjčky

První skupinu představují půjčky poskytované bankami. Hned na začátku je dobré si uvědomit, že i přes značnou formálnost mramorově šedých bankovních institucí se v současné době nejedná o zkostnatělý svět byrokratů, dynamika konkurenčního prostředí na finančních trzích nutí dnešní banky k velmi pružnému jednání a rozšiřování své nabídky (pouze jako příklad lze uvést některé z finančních produktů nabízených běžně takřka každou bankou: hypotéka, kontokorent, kreditní karta, půjčka, úvěr, překlenovací úvěr apod.).

Přemýšlíte-li proto o návštěvě banky, je vhodné vzít do úvahy následující pozitiva a negativa bankovních půjček:

NEVÝHODY

- Při jednání s bankou se nepochybně setkáte s poměrně oficiálním přístupem a někdy značnou administrativní zátěží.

- Je nutné si uvědomit, že každá banka bude takřka pod drobnohledem zkoumat toho, komu by měla půjčit své peníze. V této souvislosti Vás proto nesmí překvapit podrobná analýza Vašich finančních a majetkových poměrů (a to nikoli pouze současných, nýbrž též Vaší dlužnické minulosti).

- Není rovněž výjimkou, že banky jsou ochotny půjčit pouze tomu, kdo má u nich zároveň otevřen běžný účet (opět se jedná o určité zajištění návratnosti budoucí pohledávky).

- Vcelku běžnými jsou tzv. účelové úvěry, tedy půjčky na zcela konkrétní použití (např. koupě osobního automobilu), které je dodatečně nutné bance prokázat.

- Podstatnou nevýhodou bankovních půjček je jejich poměrná nedostupnost, tzn. že ne každý bude bankou považován za dostatečně solventního klienta, kterému je možné půjčit.

VÝHODA

- Nespornou výhodu naopak představuje korektnost bank při jednání s klientem (a to i v případě jeho následné platební neschopnosti), značnou roli zde bezpochyby hraje Česká národní banka, která vykonává nad ostatními bankovními subjekty dohled (samozřejmě i s možností udělovat bankám sankce).

Nebankovní půjčky

představují co do typů svých poskytovatelů velmi široké spektrum, zahrnující takřka všechny subjekty, které nejsou bankami. Lze sem tedy započítat seriózní investory, poskytující finanční služby srovnatelné se službami bankovními, ovšem i „podomní půjčitele“ (jejich inzeráty jsou nejčastěji k vidění na autobusových zastávkách apod.), jejichž přístup a praktiky hraničí se zákonem.

Nespornou výhodou nebankovního sektoru je jeho značná flexibilita a snadná dostupnost služeb (často je možné vyřídit půjčku online, popř. telefonicky). Klienty nebankovních poskytovatelů proto bývají často lidé (přestože tomu tak není vždy) s nižším příjmem či lidé, jejichž dlužnická minulost (či současnost) jim nedovolila dosáhnout na bankovní úvěr. Nespornou nevýhodou nebankovních půjček je určitá rizikovost, která klesá se zavedeností a seriózností poskytovatele a naopak stoupá s jeho anonymitou či nekorektností. V této souvislosti je proto vhodné vědět, že dozorem nad nebankovními poskytovateli půjček je pověřena Česká obchodní inspekce.

Nedostali jste půjčku od banky? Asi měla důvod.

Nasnadě je tedy otázka: Jak si vybrat, podle čeho se orientovat? Paušální odpověď samozřejmě neexistuje, záleží vždy na konkrétních podmínkách. Jako univerzální radu lze použít: Dovolují-li Vám Vaše majetkové poměry dosáhnout na bankovní půjčku, neváhejte a obraťte se na banku. Pokud však náležíte k těm, jimž banky své dveře zavírají, "dvakrát měřte, " než si jednou půjčíte. V první řadě se nenechte zmást deklarovanou snadností získání úvěru, mějte vždy na paměti, že tomu, kdo Vám půjčuje (ať už je to banka či nebankovní subjekt) nejde o vyřešení Vašich problémů, ale o navrácení svých peněz a zejména o zisk.

Na toto místo patří vykřičník – nedejte se zmást hrou čísel, procentuální matematika má dvojí tvář. To se týká samozřejmě především výše úrokových sazeb, srovnáním dvou čísel se o podstatě úvěru nic nedozvíte, neboť rozhodující je frekvence a výše splátek.

Změny týkající se spotřebitelského úvěru

Novela zákona o spotřebitelském úvěru zakládá neplatnost smlouvy, ve které se sjednává spotřebitelský úvěr pro spotřebitele, u něhož po posouzení jeho úvěruschopnosti s odbornou péčí je zřejmé, že nebude schopen spotřebitelský úvěr splácet. (§ 9).

Další změnou je absolutní zákaz možnosti užití směnky při zajištění spotřebitelských úvěrů. Věřitel nově nesmí ke splácení nebo zajištění splácení spotřebitelského úvěru použít směnku nebo šek. Stejně tak tomu je v případě splnění nebo zajištění splnění povinnosti vyplývající ze smlouvy, ve které se sjednává zprostředkování spotřebitelského úvěru. V případě, že po Vás při zřízení spotřebitelského úvěru bude chtít věřitel jako zajištění splácení tohoto úvěru podepsat směnku, porušuje tímto zákon o spotřebitelském úvěru a zároveň se dopouští správního deliktu, za což mu může Česká obchodní inspekce uložit peněžitou sankci.

Tento absolutní zákaz užití směnky u spotřebitelského úvěru však neposiluje právní postavení spotřebitele v občanskoprávním řízení. V případě, že dojde i přes zákaz k podepsání směnky spotřebitelem a spotřebitel se dostane do prodlení se splacením spotřebitelského úvěru, může věřitel podat návrh na vydání směnečného platebního rozkazu. V návrhu mu stačí tvrdit, že má platnou směnku a že je směnečným věřitelem, což doloží předložením originálu směnky. Chce-li se spotřebitel vyhnout povinnosti platit ze směnky, musí být aktivní a podat ve lhůtě 15 dnů námitky, ve kterých uvede a prokáže, že se jednalo o spotřebitelský úvěr. V opačném případě, může i přes tento zákaz použití směnky v spotřebitelském úvěru se domoci věřitel plnění prostřednictvím vydaného směnečného platebního rozkazu.

Přehled o tom kolik přeplatíte - RPSN

Z důvodu snadnější orientace v nabízených finančních produktech byla zákonem č. 145/2010 Sb. , o spotřebitelském úvěru, zavedena roční procentuální sazba nákladů (RPSN). RPSN představuje takřka jedinou veličinu, jejíž využití je v rámci úvěrů univerzální a s jejíž pomocí tedy lze výhodnost jednotlivých půjček srovnat.

Definice RPSN

Zjednodušeně řečeno představuje RPSN vyčíslení přeplacení půjčky, tj. vyjadřuje poměr mezi částkou, kterou si půjčíte a částkou, kterou zaplatíte (jedná se tedy o jakousi „cenu půjčky“). Do výpočtu RPSN se započítávají samozřejmě splátky dluhu, kromě nich však též všechny poplatky s úvěrem spojené (které často představují nikoli zanedbatelnou částku).

Pyšní-li se tedy úvěrová nabídka mimořádně nízkou úrokovou sazbou, nezapomeňte si ověřit, zda je tento úvěr stejně výhodný i z hlediska RPSN, častá překvapení nelze vyloučit. A jak se lze k RPSN dostat? Dle zákona o spotřebitelském úvěru musí být RPSN uvedena na všech reklamách, nabízejících půjčky a rovněž musí být vyčíslena v každé úvěrové smlouvě. Pokud poskytovatel RPSN (ať už s jakoukoli výmluvou) neuvádí (popř. uvádí, ovšem miniaturním písmem na konci stránky), je to jasným ukazatelem jeho nepoctivých záměrů a lze Vám doporučit oslovit někoho jiného.

Jaký je rozdíl mezi RPSN a úrokem - vysvětlení, příklad

Registry dlužníků, neplatičů

Často využívaný nástroj představují tzv. registry bankovních informací, známé též jako registry dlužníků či registry neplatičů. Ve zkratce řečeno se jedná o databáze, sloužící poskytovatelům půjček jako doplňkový zdroj informací o dlužnické minulosti klienta a jeho platební morálce. Základním principem fungování registrů je samozřejmě jejich sdílení v rámci poskytovatelů půjček, je-li tedy dlužník do registru zařazen, mají všichni členové registru možnost získat snadno základní informace o jeho platební situaci a následně zvážit, zda jsou ochotni tomuto (více či méně rizikovému) klientovi své peníze půjčit.

Do registru nemůže být rovněž zařazen nikdo proti své vůli, tj. aniž by předem souhlasil s tím, že v případě splnění stanovených podmínek (dlouhodobé nesplácení, určitá výše dluhu) může být věřitelem jeho jméno v registru zveřejněno. Tento princip však dlužníkům neskýtá příliš opory, neboť doložka o možnosti zařazení do registru dlužníků je v současné době běžnou součástí prakticky všech úvěrových smluv nebo jejich všeobecných podmínek.

Do dlužnického registru mohou nahlížet všichni poskytovatelé půjček, kteří jsou jeho členy. Tito mají tímto způsobem možnost rychle zjistit, kolik a jak dlouho jejich klient dluží (samozřejmě po splatnosti) jinému poskytovateli a o jak závažné porušení smlouvy se jednalo. Důsledkem negativního záznamu v registru dlužníků samozřejmě nemusí být automatické odmítnutí poskytnout půjčku (registr slouží pouze jako doplňkový zdroj informací), poskytovatel však bude patrně ostražitější. Klient, jehož jméno v některém z registrů figuruje, pak může obdržet žádaný úvěr za méně výhodných podmínek (poskytovatel zpravidla vyžaduje některou ze záruk či zálohové platby).

O svém případném negativním záznamu v registru se může samozřejmě informovat i dlužník, tato služba však bývá zpoplatněna (včetně poskytnutí výpisu z takového registru).

Za jak dlouho budu vyřazen z registru dlužníků

Podstatnou nevýhodou dlužnických registrů je jejich značný časový přesah a z něho plynoucí neobjektivnost. Negativní záznam příslušného dlužníka bývá zpravidla odstraněn i po několika letech po uhrazení jeho dluhu. Například dlužnický registr SOLUS odstraňuje záznamy po 3 letech od skončení závazku a v případě služeb elektronických komunikací po 1 roku od skončení, Registry bankovních a nebankovních informací dokonce po 4 letech od úplného uhrazení dlužné částky. Výmazu svého jména z některého dlužnického registru je možné se domáhat v případě jeho chybnosti (např. byl-li záznam učiněn pro neexistující dluh).

O tom zda je možné udělený souhlas se zpracováním osobních údajů kdykoli odvolat a tím požadovat vymazání z databáze některého z nebankovních registrů se vede v současné době spor. Sdružení SOLUS, které je jedním z účastníků tohoto sporu v současné době klienty, kteří žádají o výmaz z registru SOLUS pouze blokuje, ale ze systému je úplně nesmaže. Zda bude muset klienty úplně ze systému na jejich žádost vymazat, rozhodne až městský soud, který podanou žalobu projednává.

Jako určitou nevýhodu dlužnických registrů lze chápat i jejich mnohost. V současné době se lze setkat například s těmito registry: Bankovní registr klientských informací (BRKI), Nebankovní registr klientských informací (NRKI), SOLUS (sdílený mimo jiné též mobilními operátory), Centrální registr dlužníků (CERD), Centrální registr úvěrů (CRU) či BPX.cz.

Bankovní registr klientských informací (BRKI)

Bankovní registr je zabezpečená databáze údajů o smluvních (úvěrových) vztazích mezi bankami a jejich klienty. Tento registru zachycuje údaje klientů, které se týkají jejich bonity a důvěryhodnosti (např. informace o čerpání jednotlivých úvěrových produktů a o platební morálce klienta). Do registru se zapisují údaje o fyzických osobách nepodnikajících i podnikajících, které u některé banky účastnící se na tomto registru, čerpají nebo čerpali jakýkoli úvěrový produkt. Může se jednat třeba o hypotéku, stavební spoření, spotřebitelský úvěr, kontokorent, kreditní kartu nebo třeba povolený debet. Nalezneme zde i informace o osobách, které o úvěr teprve žádají. Kromě bank mohou do registru nahlížet i jiné nebankovní instituce (např. stavební spořitelny).

V registru jsou uchovávány identifikační údaje klienta a další informace, které se týkají úvěru (např. výše jednotlivých splátek, historie splácení závazků atd.) Tyto informace jsou v registru uchovány po celou dobu existence daného úvěru a po jeho ukončení ještě 4 roky.

Zpozdí-li se klient o pár dnů se zaplacením splátky, nemělo by dojít k zapsání této skutečnosti do registru. Banky aktualizují údaje svých databází jednou měsíčně a to ještě navíc s několikadenní prodlevou. Tedy malé zpoždění by nemělo způsobit negativní zápis v tomto registru.

Nebankovní registr klientských informací (NRKI)

U bankovního registru, ve kterém jsou shromažďovány informace o klientech dle zákona o bankách, banky nepotřebují souhlas pro získání informací z databáze bankovního registru. Při získání informací z jiných nebankovních registrů již písemný souhlas potřebují. Z toho důvodu i při sjednávání půjčky nebo úvěru se klient téměř ve všech případech setká s tím, že banka po něm udělení souhlasu vyžaduje. Samotné neposkytnutí souhlasu se zpracováním osobních údajů není důvodem pro zamítnutí úvěru. V nebankovním registru (NRKI) jsou na rozdíl od bankovního registru evidovány dluhy právnických osob (obchodních společností).

Informace vedené v bankovních registrech BRKI a NRKI

V obou bankovních registrech jsou vedeny informace o klientech finančních institucí, kteří se vůči nim nějakým způsobem zadlužili. Banky při obdržení žádosti klienta o půjčku nebo úvěr pracují s informacemi obsaženými v databázi těchto registrů a jsou schopni si zjistit jaké závazky již potencionální zájemce má a zda v minulosti své závazky platil řádně a včas. Každá z těchto informací pak může ovlivnit, zda banka zájemci finanční prostředky poskytne či nikoli a za jakých podmínek. Dá se říct, že každý poživatel některého z úvěrových produktů si v těchto registrech tvoří o sobě historii pozitivních popř. i negativních informací, které mohou mít vliv na vyjednání lepších podmínek. Samotná dobrá platební morálka nezaručuje poskytnutí finančních prostředků. Dostane-li se zájemce o úvěr se svými dluhy na hranici životního minima, banka mu již další úvěr neposkytne i v případě, že ostatní své existující dluhy doposud řádně splácí.

Pozor: Žádáte banku o úvěr a ona vám jej zamítne z důvodu, že již máte evidovaný jeden závazek. Vy sami o žádném takovém závazku nevíte. Za potencionální závazek se považuje i to, že vystupujete u jiného závazku jako ručitel. Tedy i samotné ručení, kterým je zajištěn dluh, třetí osoby, která jej řádně splácí, je považováno jako potencionální závazek a může ovlivnit vaši žádost o úvěr. Z toho důvodu je dobré si rozmyslet, zda vstupovat do ručitelských závazků cizích osob.

Jak získat informace vedené v registru BRKI a NRKI

Každý může získat prostřednictvím výpisu z registru seznam informací, které jsou o něm v registru vedeny. Za výpis je nutné zaplatit manipulační poplatek, který se pohybuje dle typu poskytnuté služby od 100 – 200, - Kč.

Stane-li se, že na předloženém výpisu je chybný nebo nepřesný údaj, je nutné kontaktovat přímo provozovatele registru, tj. společnost CBCB (provozovatel BRKI) či LLCB (provozovatel NRKI), která nesprávný či chybný údaj po dohodě s finanční institucí bez zbytečného odkladu a bezplatně opraví.

Na co si dát ve smlouvě o půjčce pozor

Jako nejjednodušší a nejstručnější rada, na co si dát v úvěrové smlouvě pozor, může opět posloužit lidová moudrost: „Sliby chyby“ a „Co je psáno, to je dáno“. V kontextu dluhové problematiky by bylo rovněž možné zformulovat několik ryze praktických moudrostí:

- „Všechno čtu“,

- „Když nerozumím, zeptám se“ a

- „Když stále nerozumím, nepodepisuji“.

Nový občanský zákoník nevyžaduje obligatorně písemnou formu úvěrové smlouvy. Každý si může pro toto právní jednání zvolit libovolnou formu, tedy zda smlouvu uzavře ústně či písemně, zda bude vyžadovat notářský zápis atd. Pokud jedna ze stran projeví vůli, aby smlouva o úvěru byla uzavřena v písemné formě, má se za to, že nechce být smlouvou vázána, pokud tato forma dodržena nebude. V takovém případě by druhá ze smluvních stran s ústní formou neobstála.

V každém případě je vždy lepší smlouvu o úvěru uzavírat v písemné formě. Dojde-li později ke sporu, stává se písemná smlouva klíčovým dokumentem k prokázání práv a povinností jednotlivých stran.

Při uzavírání úvěrové smlouvy může být překvapením, že smluvní strany již nejsou nazvány věřitel a dlužník, ale nově se setkáte s úvěrujícím (ten, co poskytuje peníze) a uvěrovaným (ten, který musí peníze vrátit).

Před uzavřením jakékoli úvěrové smlouvy je nutné si také uvědomit, že výchozí pozice smluvních stran (uvěrujícího, uvěrovaného) nejsou stejné. Poskytovatel je zpravidla tím, kdo budoucímu uvěrovanému předkládá k podpisu smlouvu, přesněji řečeno svou smlouvu, tj. smlouvu, která bývá více či méně jednostranně výhodná.

Pro vyrovnání tohoto nepoměru je zejména nutná aktivita budoucího uvěrovaného. V první řadě je nezbytné smlouvu přečíst a to od začátku do konce. Je-li ve smlouvě odkazováno na jiný dokument, který se má po podpisu stát její součástí (zpravidla se jedná o všeobecné obchodní podmínky, dále jen VOP), přečtěte i tento dokument. Nezřídka VOP svou délkou, hustotou a drobností písma od čtení odrazují. Často se samozřejmě jedná o záměr poskytovatele půjčky, který spoléhá na to, že ta nejpodstatnější ustanovení (umístěná obyčejně na konci VOP) budoucí dlužník jednoduše nepřečte.

Dalším hojně užívaným trikem je navození stresové situace a vyvolání pocitu časové nouze. Často bývá využíváno slibovaných mimořádných výhod, podmíněných však okamžitým uzavřením příslušné smlouvy. Přistoupení na tuto hru se může žadateli o úvěr v budoucnu značně prodražit. Zdráhá-li se poskytovatel úvěru nechat dlužníka pročíst celou smlouvu, svědčí to o jeho nepoctivém záměru. Budoucímu úvěrovanému lze v této souvislosti naopak doporučit vyžádat si smlouvu (včetně všech jejích příloh) k prostudování domů, je-li poskytovatel úvěru seriózní, samozřejmě tomuto požadavku vyhoví.

Nerozumím? Nepodepisuji. Nejsou-li budoucímu dlužníkovi ani po prostudování některá ustanovení smlouvy či jejích příloh jasná, může se obrátit na místně příslušnou pobočku České obchodní inspekce či Sdružení obrany spotřebitelů, kde mu bude smlouva zanalyzována (v této souvislosti lze samozřejmě navštívit i advokáta).

Úvěrová smlouva, ve které se sjednává spotřebitelský úvěr (uzavřená dle zákona o spotřebitelském úvěru) musí na rozdíl od úvěrové smlouvy uzavřené dle občanského zákoníku být vyhotovena v písemné formě obsahovat tyto náležitosti:

- o jaký druh spotřebitelského úvěru se jedná,

- vyčíslení RPSN,

- stanovení podmínek změn RPSN,

- stanovení výše půjčky a splátek,

- jejich počtu a splatnosti,

- závazek věřitele informovat dlužníka o změnách RPSN a

- další podmínky, které se jsou uvedeny v příloze č. 3 zákona o spotřebitelském úvěru.

Nesplnění výše uvedených náležitostí nebo nedodržení písemné formy nemá za následek neplatnost smlouvy. Zprostředkovatel spotřebitelského úvěru je povinen poskytnout spotřebiteli na požádání bezplatně kopii návrhu smlouvy, ve které se sjednává spotřebitelský úvěr.

V úvěrové smlouvě musí být uvedeny veškeré poplatky (např. za poskytnutí úvěru, vedení úvěru apod.). Na režim nejrůznějších poplatků je nutné pamatovat takřka v první řadě. Nezřídka představují tyto poplatky značnou část poskytovaného úvěru, popř. jej i převyšují. Některé z poplatků se strhávají ihned po uzavření smlouvy. Důsledkem nevýhodně nastavených poplatků tak může být snadno situace, kdy dlužník obdrží z částky, která představuje půjčku, pouze část, neboť zbytek mu byl stržen jako poplatek, přičemž vrátit však musí částku celou a to včetně úroků.

Neobsahuje-li úvěrová smlouva (uzavřená dle zákona o spotřebitelském úvěru) všechny zákonem vyžadované náležitosti a spotřebitel tuto skutečnost uplatní u poskytovatele spotřebitelského úvěru mění se automaticky úroková sazba od počátku na diskontní sazbu v době uzavření smlouvy vyhlašovanou Českou národní bankou (tato sazba bývá zpravidla nižší než v úvěrové smlouvě). Jakákoli ujednání o jiných platbách na spotřebitelském úvěru jsou neplatná (§ 8 zákona o spotřebitelském úvěru).

Na co se zaměřit při čtení smlouvy:

- identifikační údaje smluvních stran - jméno, příjmení, adresa trvalého pobytu, datum narození či rodné číslo, název, sídlo, popř. adresa provozovny, IČO, údaj o zápisu v obchodním popř. živnostenském rejstříku. Nejdůležitějšími údaji úvěrové smlouvy je samozřejmě

- výše půjčky,

- termín její splatnosti, popř. režim postupného splácení,

- úroková sazba,

- RPSN. Bez povšimnutí by neměly zůstat ani sankční ustanovení, tedy

- úrok z prodlení, popř. smluvní pokuty, penále apod

Co je to automatický zápočet pohledávky z účtu?

Je-li úvěr poskytován bankou, může úvěrová smlouva obsahovat rovněž ustanovení o automatickém jednostranném zápočtu pohledávky (v případě prodlení dlužníka se splácením) z jeho běžného účtu, který má u této banky otevřen, popř. ustanovení o oprávnění banky odprodat svou nesplacenou pohledávku některé inkasní agentuře.

Co je to ztráta výhody splátek?

Má-li být dluh postupně splácen, je pro dlužníka velmi důležitou informace o možnosti tzv. ztratit výhodu splátek dle ust. § 1931 Občanského zákoníku. V tomto případě dochází při prodlení dlužníka s některou splátkou k „zesplatnění“ celého dluhu a věřitel má právo požadovat vyrovnání celé pohledávky. Ke ztrátě výhody splátek však nedochází automaticky, ale ztráta výhody splátek musí být mezi stranami ujednána. Dále věřitel musí dlužníka vyzvat k zaplacení zbytku peněžité částky a to nejpozději do splatnosti nejblíže příští splátky, a pak se od okamžiku doručení výzvy ke splnění zbytku půjčky načítají úroky z prodlení z celé této částky.

Nenechte si vnutit další produkt

Důležité je samozřejmě rovněž případné zajištění dluhu (např. jedním či více ručiteli, poskytnutím zástavy apod.). Budoucí dlužník by si neměl v žádném případě nechat ve smlouvě vnutit žádný další finanční produkt, než o který má ve skutečnosti zájem. Často se lze setkat s podmíněním úvěru odběrem nějaké další služby (např. pojištění či kreditní karta), za kterou je následně dlužník (přestože ji nevyužije) nucen platit.

Pozor na rozhodčí doložku!

Pozornost by měl budoucí dlužník věnovat též tzv. rozhodčí doložce. Touto klauzulí může být pro případ budoucího sporu vyloučena působnost obecných soudů, spor by byl naopak veden před tzv. rozhodcem. V této souvislosti je nutné vědět, že rozhodcem může být každá fyzická osoba, která

• dosáhla věku 18 let,

• je bezúhonná a plně svéprávná,

• a nyní nově u spotřebitelských smluv (smlouva mezi společností a občanem, nikoli mezi podnikateli) musí mít i právnické vzdělání a musí být zapsán v seznamu rozhodců vedeném Ministerstvem spravedlnosti.

Budoucí dlužník by měl zbystřit zejména ve chvíli, kdy je v rozhodčí doložce rozhodce přímo jmenován. V takovém případě se pravděpodobně jedná o rozhodce, který pracuje pro poskytovatele úvěru dlouhodobě, tj. je finančně přímo zainteresován na přísunu sporů od poskytovatele úvěru. Za této situace lze o jeho nepodjatosti s úspěchem pochybovat.

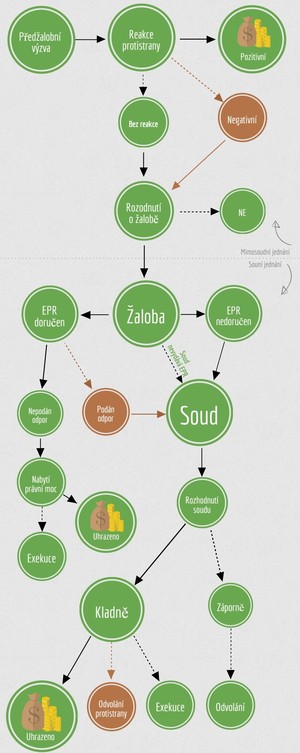

Jak vymáhat dluh - možnosti

Stejně jako se dějiny lidstva dělí na část „před Kristem“ a „po Kristu“, můžeme rozdělit i historii vymáhání každého dluhu na úsek „před vydáním exekučního titulu“ a „po vydání exekučního titulu“.

Předžalobní fáze vymáhání dluhů

Žádný z úkonů tzv. předžalobního vymáhání dluhu není úkonem povinným, tzn. že je závislý pouze na dobré vůli věřitele či ochotě dlužníka ke spolupráci. Hodlá-li věřitel započít s vymáháním některou svou pohledávku, která je již tzv. po splatnosti (tj. že dlužník je s jejím plněním v prodlení), zasílá obvykle dlužníkovi dopis, v němž připomíná splatnost své pohledávky a stanoví dlužníkovi náhradní lhůtu k plnění. Nereaguje-li dlužník na takovou výzvu, stupňuje se zpravidla „ostrost“ zasílaných dopisů (věřitel upozorňuje na možnost vymáhání své pohledávky soudní cestou apod.).

Následným krokem věřitele pak bývá předání vymáhání své pohledávky advokátní kanceláři, která po oznámení této skutečnosti v tzv. předžalobní výzvě, která je dnes (14.11.2018) povinná proto, aby věřitel dostal nahrazeny náklady řízení před soudem, podává (v případě přetrvávající pasivity dlužníka) na dlužníka žalobu.

Je-li naopak dlužník aktivní, může se s věřitelem dohodnout (ideálně písemně) na plnění splátkového kalendáře (jehož důsledkem bývá např. i odpuštění úroků z prodlení či jiných smluvních sankcí), nutno podotknout, že věřitel není povinen přistoupit na splátkový kalendář - je to jeho dobrá vůle. Věřitel může rovněž svou pohledávku postoupit jinému subjektu (a to i bez souhlasu dlužníka) apod.

Žaloba a návrh na vydání platebního rozkazu

Krokem věřitele, směřujícím přímo k vydání exekučního titulu, je podání žaloby na dlužníka. Žaloba představuje jednostranný právní úkon, kterým se věřitel (zde již žalobce) domáhá státní intervence při vymáhání jeho splatné pohledávky.

Z každé žaloby musí být zřejmé,

• kterému soudu je žaloba určena,

• kdo je žalobcem a

• kdo žalovaným

• označení věci

• vylíčení rozhodných skutečností a označení důkazů

• žalobní petit (čeho se navrhovatel domáhá)

• datum a podpis

Označení sporných stran musí být naprosto nepochybné, nutností je tedy jméno a příjmení, adresa trvalého pobytu, popř. datum narození či rodné číslo, název, sídlo, IČO či údaj o zápisu v Obchodním či Živnostenském rejstříku.

Co znamená označení věci, rozhodné skutečnosti, žalobní petit v žalobě

Další náležitostí žaloby je označení věci, které se žaloba týká (může např. znít „Žaloba na zaplacení dlužného nájemného“, "Žaloba na vrácení půjčky s příslušenstvím“ apod.). V úvodu žaloby je rovněž vhodné vyčíslit výši žalované pohledávky (např. slovy „o 10.000,- Kč s příslušenstvím“).

Žalobce je dále povinen vylíčit veškeré rozhodné skutečnosti (tzv. skutkový děj) a označit důkazy, jichž se na podporu svého tvrzení dovolává a k žalobě je přiložit.

V závěru žaloby pak musí být uveden tzv. žalobní petit, tj. to, čeho se žalobce domáhá. Při formulaci petitu je nutné vědět, že soud nemůže v rozsudku žalobci přiznat více, než čeho se v petitu své žaloby domáhá. Žalobní petit tedy musí být natolik přesný a vyčerpávající, aby po jeho převzetí do textu rozsudku (konkr. výroku rozsudku) byl tento rozsudek vykonatelný.

Vezmeme-li za příklad případ nevrácené půjčky, může se věřitel v žalobním petitu domáhat:

a/ vrácení celé půjčky,

b/ zaplacení úroků z prodlení (které jsou příslušenstvím pohledávky),

c/ uhrazení smluvní pokuty (byla-li sjednána) a

d/ uhrazení veškerých nákladů soudního řízení (jedná se zejména o zaplacený soudní poplatek a náklady zastupování advokátem).

Návrh na vydání platebního rozkazu

Často využívanou alternativou „tradiční žaloby“ je návrh na vydání tzv. platebního rozkazu (resp. podání žaloby bývá s návrhem na vydání platebního rozkazu spojeno). Výhodou řízení o vydání platebního rozkazu je jeho rychlost, neboť v tomto případě není nařizováno jednání (sporné strany se tak v soudní síni nesetkají).

Platební rozkaz může být vydán pouze v případě, kdy je nárok žalobce z podaného návrhu zcela zřejmý (kdy jsou tedy nároky žalobce bezpečně doloženy důkazy).

Dospěje-li soud k závěru, že o žalobcově nároku není pochyb, vydá platební rozkaz, v němž žalovanému uloží, aby do 15 dnů od doručení platebního rozkazu zaplatil žalobci uplatněnou pohledávku a náklady řízení.

Žalovaný se může proti vydanému platebnímu rozkazu bránit podáním tzv. odporu, který musí v téže lhůtě (tj. do 15 dnů od doručení platebního rozkazu) zaslat soudu. Následkem podání odporu je zrušení platebního rozkazu a nařízení standardního soudního řízení (v tomto případě se tedy již sporné strany v soudní síni setkají).

Svůj odpor musí žalovaný odůvodnit (popř. přiložit důkazy, kterých se na svou obranu dovolává), stejné účinky má však i odpor neodůvodněný. Jestliže jste se tedy dostali do svízelné finanční situace, kdy nejste schopni zaplatit celý dluh, ale určité splátky ano, podejte odpor a dostavte se na jednání k soudu. Bude-li mít soudce Váš návrh na plnění ve splátkách za opodstatněný, rozhodne o nároku tak, že Vám, obvykle se ztrátou výhody splátek, uloží povinnost platit dluh ve splátkách. Důležité je však nebýt pasivní a bránit se odporem a po předvolání se k soudu dostavit.

Co když se dlužníkovi nepodaří platební rozkaz doručit?

Určitou nevýhodou platebního rozkazu je skutečnost, že platební rozkaz musí být za všech okolností žalovanému doručen do vlastních rukou. Nepodaří-li se platební rozkaz žalovanému doručit (přičemž je např. vyloučeno i doručování do zahraničí), bude platební rozkaz zrušen a nařízeno standardní soudní jednání.

Elektronický platební rozkaz

Platební rozkaz může být soudem vydán rovněž v elektronické podobě. V tomto případě musí být návrh na vydání platebního rozkazu podán na elektronickém formuláři podepsaném zaručeným elektronickým podpisem žalobce a žalovaná částka nesmí být zároveň vyšší než 1.000.000, - Kč. Není důležité, aby dlužník měl možnost elektronické komunikace, elektronický platební rozkaz je mu doručován standardně poštou.

Exekuční titul

Vydáním platebního rozkazu či rozsudku získává žalobce tzv. exekuční titul, který je základním předpokladem pro podání návrhu na exekuci. Exekučním titulem je listina vydaná oprávněným orgánem (nikoli pouze soudem), která má zákonem předepsanou formu a ve které je dlužníkovi uložena povinnost.

Exekučním titulem je dle ust. § 40 exekučního řádu:

a) vykonatelné rozhodnutí soudu nebo exekutora, pokud přiznává právo, zavazuje k povinnosti nebo postihuje majetek,

b) vykonatelné rozhodnutí soudu a jiného orgánu činného v trestním řízení, pokud přiznává právo nebo postihuje majetek,

c) vykonatelný rozhodčí nález,

d) notářský zápis se svolením k vykonatelnosti sepsaný podle zvláštního právního předpisu,

e) vykonatelné rozhodnutí orgánu státní správy a územní samosprávy včetně platebních výměrů, výkazů nedoplatků ve věcech daní a poplatků a jiných rozhodnutí, jakož i vykonatelný smír,

f) vykonatelné rozhodnutí a výkaz nedoplatků ve věcech nemocenského pojištění a sociálního zabezpečení,

g) jiná vykonatelná rozhodnutí a schválené smíry a listiny, jejichž výkon připouští zákon.

Za exekuční titul se nepovažují výkazy státních orgánů, které nevykonávají státní správu (např. účty Českého Telecomu vystavené účastníkům nejsou výkazem nedoplatků orgánů státní správy a tedy ani exekučním titulem).

Co je to vykonavatelnost rozsudku

Představuje-li exekuční titul rozsudek či platební rozkaz, hraje klíčovou roli jeho tzv. vykonatelnost. Dle občanského soudního řádu se rozsudek stává vykonatelným

- a/ jakmile uplyne lhůta k plnění, kterou soud v rozsudku žalovanému stanovil a žalovaný dluh nesplnil dobrovolně

- b/ jakmile rozsudek nabyl právní moci (pokud soud žádnou lhůtu k plnění žalovanému nestanovil).

Samozřejmým předpokladem pro vykonatelnost rozsudku je pak i jeho určitost a přesnost.

Co je to předběžně vykonavatelný rozsudek

V souvislosti s vykonatelností rozsudků je nutné zmínit tzv. předběžně vykonatelné rozsudky, tedy taková rozhodnutí, která je žalovaný povinen plnit již od jejich doručení (nikoli až od jejich vykonatelnosti). Předběžně vykonatelná rozhodnutí se týkají plnění výživného nebo pracovní odměny za poslední tři měsíce před vyhlášením rozsudku. Dále rozsudky odsuzující k navrácení dítěte, vydané v řízení o navrácení dítěte ve věcech mezinárodních únosů dětí a rozsudky, jimiž se prodlužuje trvání výchovného opatření, kterým bylo dítě dočasně odňato z péče rodičů nebo jiné fyzické osoby. Na návrh může soud předběžnou vykonatelnost rozsudku vyslovit, a to ve výroku rozsudku, jestliže by jinak účastníku hrozilo nebezpečí těžko nahraditelné nebo značné újmy.

Exekuce

Dlužník nesplnil dobrovolně povinnost uloženou rozsudkem, platebním rozkazem - co teď?

Nesplní-li žalovaný povinnost, kterou mu v rozsudku či platebním rozkazu uložil soud a stal-li se tento rozsudek či platební rozkaz vykonatelným, může se žalobce obrátit na stát s žádostí o asistenci při vymáhání své pohledávky exekucí exekutorem exekučního úřadu. Exekuce může být provedena jen způsobem, který stanový zákon.

Peněžitá pohledávka může být vymáhána dle ust. § 59 exekučního řádu

a) srážkami ze mzdy a jiných příjmů,

b) přikázáním pohledávky,

c) prodejem movitých věcí a nemovitostí,

d) postižením závodu,

e) zřízením exekutorského zástavního práva na nemovitých věcech,

f) správou nemovité věci,

g) pozastavením řidičského oprávnění.

O exekucích více informací zde.

Občanský soudní řád nabízí oprávněnému či soudu několik nástrojů, s jejichž pomocí mohou získat přehled o majetkových poměrech povinného:

- 1/ Při podání návrhu na exekuci (popř. ještě před jeho podáním) může oprávněný požádat soud, aby vyzval povinného k dobrovolnému splnění jeho povinnosti, jedná se svým způsobem o „poslední varování“. Účelnost či neúčelnost takového kroku je ponechána na zvážení soudu.

- 2/ Soud se může povinného na žádost oprávněného dotázat na jeho majetkové poměry, přičemž v takovém případě musí povinný do jednoho týdne soudu odpovědět. V případě neuposlechnutí této výzvy (či uvedení zkreslených či nepřesných údajů) se povinný vystavuje riziku udílení pořádkových pokut.

- 3/ Oprávněný může soudu též navrhnout, aby povinného předvolal k učinění tzv. prohlášení o majetku. Soud takovému návrhu na prohlášení o majetku vyhoví jen tehdy, připojí-li oprávněný k návrhu listiny osvědčující, že jeho pohledávka nebyla nebo nemohla být ani s pomocí soudu uspokojena výkonem rozhodnutí přikázáním pohledávky z účtu povinného u peněžního ústavu. V takovém případě se musí povinný k soudu osobně dostavit a pravdivě zde popsat své majetkové poměry (např. zda vlastní nějaký nemovitý majetek, kdo je plátcem jeho mzdy apod.), přičemž oprávněný mu může se souhlasem soudu klást doplňující otázky. V případě uvedení nepravdivých skutečností (popř. zatajení části svého majetku) se může povinný dopustit trestného činu poškozování věřitele. Předvolání k prohlášení o majetku má pro povinného rovněž ten následek, že od tohoto okamžiku jsou všechny právní úkony týkající se jeho majetku (např. tedy rychlé darování své nemovitosti osobě blízké) vůči oprávněnému neúčinné, tzn. , že oprávněný může požadovat provedení soudního výkonu rozhodnutí i na tomto majetku (v tomto případě by tedy na místě povinného figuroval ten, na koho svůj majetek převedl). Soud může upustit od prohlášení o majetku, jestliže povinný před zahájením výslechu prokáže, že pohledávku oprávněného splnil.

Realizace exekuce

Exekuce je vedena soudním exekutorem, který podniká dle zvláštního zákona; termín "soudní" je v tomto případě zavádějící, označuje snad to, že je exekutor pověřený soudem, každopádně exekutor, při výkonu své činnosti, má postavení veřejného činitele). Soudní exekutor je na výsledku exekuce majetkově přímo zainteresován, neboť jeho odměna se vypočítává z výše vymožené částky (běžně však exekutor požaduje zálohu na svou odměnu od oprávněného).

VÝHODY A NEVÝHODY EXEKUCE

Exekuce je výhodná zejména pro oprávněného, který nemá o majetkových poměrech povinného povědomí, neboť exekutor sám (po zjištění potřebných informací) rozhodne, jakým způsobem bude pohledávka vymáhána.

Další nespornou výhodou exekuce je její rychlost (ve srovnání se soudním výkonem rozhodnutí bývá exekuce obvykle rychlejší).

Všechny výše uvedené výhody exekuce však oprávněnému přinášejí i jedno riziko. V případě zastavení exekuce pro nemajetnost povinného je k úhradě výdajů exekutora (které jsou paušálně určené) či účelně vynaložených výdajů exekutora povinen oprávněný (aniž by však exekucí cokoli získal). Za náhradu paušálně určených či účelně vynaložených hotových výdajů exekutora se považuje soudní a jiné poplatky, cestovní výdaje, poštovné, úhrady osobám provádějícím přepravu zásilek, telekomunikační poplatky, odborná vyjádření opisy, fotokopie a náhrada nákladů na vložení či získání dat z centrálních informačních systémů. Exekutorovi náleží náhrada těchto hotových výdajů v paušální částce 3.500,- Kč. Překročí-li tuto částku, náleží náhrada hotových výdajů v plné výši, pokud náklady a jejich výši prokáže.

Ústavní sodu ve svých nálezech přinesl odlišný výklad ust. § 89 exekučního řádu, které ukládá oprávněnému v případě zastavení exekuce pro nemajetnost nést výdaje exekutora a judikoval, že „je to exekutor, který má z úspěšného provedení exekuce zisk (odměnu), ale současně nese i riziko spočívající v tom, že majetek povinného nebude dostačovat k uspokojení oprávněného, ale i nákladů exekuce, přičemž toto riziko nelze bezdůvodně přenášet na osobu oprávněnou. A jen v situaci, kdy k objektivní skutkové okolnosti zastavení exekuce z důvodů nedostatku majetku povinného přistoupí i konkretizované okolnosti subjektivní povahy (procesní zavinění oprávněného), může být uložena povinnost náhrady nákladů řízení oprávněnému; procesní zavinění oprávněného nelze ale bez dalšího založit pouze na jeho dispozičním úkonu - návrhu na nařízení exekuce. “

Tedy exekutor jako každý jiný podnikatel je povinen nést riziko spočívající v tom, že jeho výdaje v případě nemajetného povinného nebudou uspokojeny. Nemůže však tyto náhradu vynaložených výdajů požadovat po oprávněném. Vydá-li exekutor usnesení o zastavení exekuce pro nemajetnost povinného a zároveň uloží oprávněnému zaplatit náklady exekuce, má oprávněný možnost podat proti takovému rozhodnutí odvolání. Odvolací soud s ohledem na nálezy ústavního soudu výrok o náhradě nákladů požadovaných po oprávněném zruší.

Další změnu, kterou přinesla novela občanského soudního řádu, může soud nařídit a provést výkon rozhodnutí pouze:

a) o výchově nezletilých dětí,

b) nejde-li o exekuční titul, který lze vykonat podle správního řádu nebo daňového řádu,

c) je-li podán návrh na vyklizení bytu nebo místnosti se zajištěním bytové náhrady,

d) o vykázání ze společného obydlí a nenavazování kontaktů s oprávněným,

e) orgánů Evropských společenství,

f) jde-li o cizí rozhodnutí.

Dojde-li soudu návrh na výkon rozhodnutí v jiné než výše uvedené věci, soud takový návrh odmítne. Ohledně jiných věci lze však podat návrh na exekuci.

Chci aby dluh vymáhal exekutor - jak na to?

Máte-li vykonatelný rozsudek, napíšete návrh na zahájení exekuce, adresovaný exekutorovi, jehož pověří vedením exekuce exekuční soud. Místně příslušným exekučním soudem je v případě nařízení exekuce okresní soud, v jehož obvodu má povinný adresu trvalého pobytu (popř. sídlo). Je-li povinným právnická osoba, tak soud v jehož obvodu má sídlo. Po podání návrhu na provedení exekuce oprávněným předá exekutor tento návrh spolu se svou žádostí o pověření k provedení exekuce příslušnému exekučnímu soudu, který do 15 dnů o žádosti rozhodne. Velmi podstatným důsledkem nařízení exekuce je omezení dispozičního práva povinného s jeho majetkem.

Paralelu dotazu soudu na majetkové poměry povinného a předvolání k prohlášení o majetku představuje oprávnění exekutora požadovat po třetích osobách součinnost a to zejména v oblasti poskytování informací o majetkových poměrech povinného. V případě sdělení nepřesných či neúplných údajů (a rovněž v případě zatajení majetku povinného) taková třetí osoba odpovídá za případně vzniklou škodu exekutora či oprávněného, vyloučena není ani pořádková pokuta ze strany exekučního soudu.

Možnosti obrany povinného (dlužníka) v exekučním řízení

Od 1.1.2013 bylo z exekučního řádu vyjmuta část procesu, kdy soud pověřil exekutora USNESENÍM, které muselo po uplynutí odvolací lhůty nabýt právní moci. Nyní soud také pověřuje exekutora vedením exekuce, ovšem pověřením, které není rozhodnutím, tudíž se nelze odvolat. Možnost obrany proti exekuci se sjednotila pod institut zastavení exekučního řízení podle § 55 exekučního řádu. O vašem návrhu musí exekutor vždy rozhodnout. Pokud je rozhodnutí negativní, lze se proti němu odvolat k exekučnímu soudu.

"Nepřiměřená" exekuce:

Je-li navrhovaný způsob soudního výkonu rozhodnutí či exekuce ve zjevném nepoměru k výši pohledávky, která má být touto cestou vymožena (má-li např. dojít k prodeji rodinného domu pro dluh ve výši 5.000,- Kč), je povinný oprávněn navrhnout u příslušného soudu či exekutora částečné zastavení soudního výkonu rozhodnutí či exekuce (a to v rozsahu který je dle jeho názoru nepřiměřený, zde tedy např. v rozsahu prodeje rodinného domu). Povinný je však současně povinen označit jiný majetek, jehož postižením může být vymáhaná pohledávka (včetně nákladů soudního výkonu rozhodnutí či nákladů exekuce) uspokojena.

Exekutor má povinnost dle ust. § 58 odst. 2 exekučního řádu provést exekuci i více nebo všemi zákonem stanovenými způsoby a to současně nebo postupně. Nebrání-li to účelu exekuce, provede se exekuce ukládající zaplacení peněžité částky přikázáním pohledávky, srážkami ze mzdy a jiných příjmů, správou nemovité věci nebo zřízením exekutorského zástavního práva na nemovitostech. Pokud způsoby provedení exekuce podle předchozí věty nepostačují k uhrazení vymáhané peněžité pohledávky, jejího příslušenství, nákladů oprávněného a nákladů exekuce, provede se exekuce ukládající zaplacení peněžité částky prodejem movitých věcí a nemovitých věcí nebo postižením závodu.

Exekutor nemůže svévolně přistoupit k prodeji nemovité věci, pokud se dříve nepokusil o provedení exekuce způsobem, který povinného zasahuje méně citelně. Exekuce prodejem nemovitosti, tím spíše jestliže tato slouží k uspokojování potřeby bydlení povinného a jeho rodiny, je zásadním a krajním zásahem do práv povinného, který je povinný povinen strpět jen jsou-li pro to pádné důvody, spočívající v tom, že exekuci nelze provést žádným jiným způsobem.

Nelze však spoléhat na to, že pro dluh ve výši 5.000,- Kč exekutor rodinný dům neprodá. Dle judikatury Nejvyššího soudu ČR by nebyl způsob exekuce prodejem nemovité věci nevhodný, v případě, že jiným způsobem nelze pohledávku oprávněného vůbec nebo v přiměřené době uspokojit, a to i za předpokladu, že cena předmětu, z něhož má být oprávněný uspokojen, značně přesahuje výši vymáhané pohledávky. Povinný může namítat nepoměr výše pohledávky a bránit se návrhem na částečné zastavení exekuce, ale sám musí navrhnout jiný vhodný způsob provedení exekuce, kterým lze úspěšně postihnout jiný jeho majetek.

Návrh na odklad exekuce

Došlo-li by okamžitým soudním výkonem rozhodnutí či exekucí ke způsobení zvláště nepříznivých následků pro povinného (či jeho rodinu) či pokud by mohli nastat srovnatelné účinky, může povinný podat k příslušnému soudu či exekutorovi návrh na odklad soudního výkonu rozhodnutí či exekuce. Oprávněný nesmí být odkladem výkonu rozhodnutí či exekuce vážně poškozen.

Návrh na zastavení exekuce

V případě, že soudní výkon rozhodnutí či exekuce jsou proti povinnému vedeny neoprávněně (byla-li např. vymáhaná pohledávka již uhrazena), může se na příslušný soud či exekutora obrátit s návrhem na zastavení exekuce.

Stížnost na exekutora či soudního vykonavatele

Pokud by se povinný domníval, že jednání soudního vykonavatele či exekutora není profesionální, popř. je v rozporu s dobrými mravy či se soudní vykonavatel nebo exekutor chovali jiným způsobem hrubě či nevhodně, může na konkrétní osobu podat stížnost k soudu (v případě soudního vykonavatele) či k Exekutorské komoře České republiky. V případě, že Exekutorská komora ČR stížnost nevyřídí, je možné se obrátit se stížností na Ministerstvo spravedlnosti, které ze zákona vykonává státní dohled nad exekuční činností a nad další činností exekutora podle exekučního řádu.

Zabavení věcí nedlužníka

Poměrně častý "přehmat" soudních vykonavatelů či exekutorů představuje postih věcí (především se jedná o jejich zabavení či označení), které nejsou vlastnictvím povinného. Je-li vlastník těchto věcí (obvykle se jedná o manžela, druha či rodiče povinného) fyzicky přítomen provádění soupisu zabavovaných věcí, může se přímo na místě bránit tím, že relevantními listinami prokáže své vlastnictví, aby věc nebyla sepsána. Dále je oprávněn požadovat uvedení všech jím tvrzených skutečností do prováděného zápisu a vyžádat si jeho kopii.

Došlo-li k zápisu jeho věci do seznamu, je vlastník zabavených věcí oprávněn podat u exekutora návrh na vyškrtnutí těchto věcí ze soupisu (k tomuto právnímu úkonu je vlastníkovi věcí poskytnuta lhůta 30 dnů od chvíle, kdy se o zabavení svých věcí dozvěděl). Současně s návrhem na vyškrtnutí věcí ze soupisu je jejich vlastník povinen doložit exekutorovi své vlastnické právo k nim.

V případě, že exekutor návrhu na vyškrtnutí věcí ze soupisu nevyhoví, je vlastník věcí oprávněn podat do 30 dnů od doručení exekutorova rozhodnutí excindační (vylučovací) žalobu (tj. žalobu na vyloučení věcí z exekuce) a to k soudu, který exekuci nařídil.

V případě že k tomuto přehmatu dojde v rámci soudního výkonu rozhodnutí, může vlastník věcí podat excindační žalobu k soudu, který výkon rozhodnutí nařídil.

Škodu způsobenou exekutorem uhradí pojišťovna či stát

Každý exekutor musí být povinně pojištěn proti škodě, kterou při výkonu své činnosti způsobí on sám či některý z jeho zaměstnanců (za tuto škodu ručí i stát). Je-li komukoli při soudním výkonu rozhodnutí či exekuci způsobena škoda (kterou současně doloží např. protokoly, svědeckými prohlášeními či fotodokumentací), musí mu být nahrazena.

O exekucích více informací zde.

Věci nepostižitelné exekucí

Občanský soudní řád vymezuje věci, které nepodléhají exekuci a povinnému tak nemohou být zabaveny:

- V první řadě se jedná o věci, jejichž prodej je dle zvláštních právních předpisů zakázán nebo které podle zvláštních předpisů exekuci či výkonu rozhodnutí nepodléhají.

- Dále není možné zabavit povinnému věci, které nezbytně potřebuje k uspokojování hmotných potřeb svých a své rodiny nebo k plnění svých pracovních úkolů, jakož i jiných věcí, jejichž prodej by byl v rozporu s morálními pravidly např:

- běžné oděvní součásti (tzn. nikoli značkové oblečení, kožichy, atp. tyto části oblečení zabavené být mohou)

- obvyklé vybavení domácnosti,

- snubní prsten a jiné předměty podobné povahy,

- zdravotnické potřeby a jiné věci, které povinný potřebuje vzhledem ke své nemoci nebo tělesné vadě,

- hotové peníze do částky odpovídající dvojnásobku životního minima jednotlivce podle zvláštního právního předpisu,

- zvířata, u nichž hospodářský efekt není hlavním účelem chovu a která slouží člověku jako jeho společník (domácí mazlíčci).

V této souvislosti je vhodné upozornit na rozhodovací praxi soudů, která se ustálila na stanovisku, že skutečnost, že určité věci tvoří – se zřetelem k aktuálním sociálním standardům - typické vybavení domácnosti (např. barevný televizor, přehrávací aparatura, sedací souprava apod.), ještě sama o sobě neznamená, že jsou tyto věci dle Občanského soudního řádu vyloučeny z exekuce.

Soudnímu výkonu rozhodnutí či exekuci tak nepodléhá pouze takové vybavení domácnosti, bez něhož by se povinný (či jeho rodina) dlouhodobě neobešel či obešel jen s nepoměrnými obtížemi. Tyto podmínky se vykládají v závislosti na konkrétních okolnostech případu a posuzují se individuálně. Vždy bude záležet na uvážení exekutora, který v některém případě může shledat, že mikrovlnná trouba je nezbytná k uspokojování potřeb u rodiny s malými dětmi, ale u jednotlivce již tomu tak být nemusí. Svoji roli nehraje to, co je standardem, ale to, bez čeho se povinný a členové jeho domácnosti mohou obejít.

Je-li povinný podnikatelem, nemůže se soudní výkon rozhodnutí či exekuce týkat těch věcí v jeho vlastnictví, které nezbytně potřebuje k výkonu své podnikatelské činnosti.

Dojde-li k sepsání věcí, které dle Občanského soudního řádu nepodléhají soudnímu výkonu rozhodnutí či exekuci, může se povinný obrátit v 15tidenní lhůtě na příslušný soud či exekutora s návrhem na částečné zastavení soudního výkonu rozhodnutí či exekuce.

O exekucích více informací zde.

Listiny s účinkem přímé vykonatelnosti

Zcela zvláštním typem exekučních titulů jsou tzv. notářské zápisy se svolením k vykonatelnosti. De facto se jedná o notářské stvrzení dohody věřitele a dlužníka, v němž dlužník projeví svůj souhlas s tzv. přímou vykonatelností tohoto zápisu v případě, že by se dostal s plněním pohledávky do prodlení.

Notářský zápis se svolením k vykonatelnosti musí obsahovat dohodu věřitele s dlužníkem, v níž jsou přesně identifikovány oprávněná a povinná osoba a vypsány právní důvod plnění, předmět plnění (obsah a rozsah plnění) a doba, do které se dlužník zavazuje předmět plnění věřiteli poskytnout. Klíčovou součástí notářského zápisu je pak svolení dlužníka k vykonatelnosti pohledávky v případě jeho prodlení.

Pokud tedy uzavře věřitel s dlužníkem například smlouvu o půjčce, mohou se zároveň dohodnout, že závazek bude přímo vykonatelný, tj. navštíví notáře a s jeho pomocí zde sepíší notářský zápis se svolením k vykonatelnosti. Tento zápis tedy sám o sobě nezakládá žádný závazkový vztah, je pouze určitým stvrzením závazkového vztahu již existujícího. Není samozřejmě vyloučeno, aby byl notářský zápis se svolením k vykonatelnosti obsažen již v listině, která zakládá závazkový právní vztah (např. tedy ve smlouvě o půjčce).

Praktickým důsledkem notářského zápisu se svolením k vykonatelnosti je skutečnost, že tato listina je sama o sobě exekučním titulem. V případě, že se tedy dlužník dostane do prodlení s plněním svého dluhu, nemusí se věřitel obracet na soud s žalobou či návrhem na vydání platebního rozkazu, ale může kontaktovat exekutora s návrhem na nařízení exekuce. Věřitel si tímto způsobem tedy ušetří v rámci vymáhání své pohledávky celý jeden krok (soudní řízení).